Aktien – Der Weg zur finanziellen Unabhängigkeit?

Inhalt

Das Wichtigste in Kürze

- Mit Aktien kann man Anteile von Unternehmen erwerben. Dadurch wird man zum Anteilseigner bzw. Investor am Unternehmen und erhält einige Rechte zugesprochen.

- Erträge erzielt man sowohl über die jährlichen Ausschüttungen der Unternehmen an ihre Anteilseigner (Dividende) als auch durch den Verkauf zu einem höheren Kurswert.

- Um Aktien handeln zu können, benötigt man zunächst ein Depot bei einem Broker oder einer Bank.

- Finanzkennzahlen, Anlagestrategien und Empfehlungen von Börsenexperten unterstützen einen bei der Auswahl von lukrativen Aktien, um die eigenen Anlageziele zu realisieren.

- Aktien bieten hohe Renditechancen, dafür aber auch ein gewisses Risiko. Der Kauf einzelner Aktien ist daher Anfängern nur bedingt zu empfehlen.

- Über Aktienfonds oder ETFs kann man in viele verschiedene Unternehmen gleichzeitig investieren und dadurch sein Risiko erheblich senken. Das macht sie zu einer hervorragenden Anlage sowohl für Anfänger als auch für Profis.

Merkmale der Aktie

Eine Aktie ist ein Wertpapier, mit dem ein Anteil am Grundkapital eines Unternehmens erworben wird. Durch den Kauf wird man zu einem Anteilseigner, beziehungsweise Investor, am Unternehmen. Der Wert einer Aktie ändert sich täglich und wird dabei maßgeblich von den Erfolgen des Unternehmens beeinflusst. Darüber hinaus üben die Erwartungen hinsichtlich der zukünftigen Entwicklung eines Unternehmens einen großen Einfluss auf den Kurswert aus.

Bei Unternehmen, die ihre Anteile öffentlich zugänglich machen wollen, handelt es sich in der Regel um Aktiengesellschaften oder Kommanditgesellschaften auf Aktien, die im Rahmen eines Börsengangs (IPO – Initial Public Offering) ihre Anteile verkaufen. Für das Unternehmen bietet sich dadurch die Möglichkeit, schnell an neues Kapital zu kommen, um neue Investitionen tätigen zu können.

Ein Börsengang unterstützt Unternehmen dabei, neue Kapitalreserven zu erhalten.

Die Käufer der Unternehmensanteile hingegen erhoffen sich mit ihrem Investment eine Rendite zu erzielen. In der Praxis gibt es zwei Möglichkeiten, wie man als Anteilseigner Erträge aus seinem Investment erhält:

Erstens, die Dividende, eine jährliche Zahlung (quartalsweise in den USA), bei der ein Teil des Unternehmensgewinns an die Anteilseigner ausgeschüttet wird. Auf der Aktionärsversammlung wird die Höhe der Dividende festgelegt. Unternehmen sind jedoch nicht dazu verpflichtet, eine Dividende zu zahlen. Daher entscheiden sich manche Unternehmen dazu, den Unternehmensgewinn nicht auszuschütten, sondern in ertragsreiche Projekte zu reinvestieren (Thesaurierung).

Die zweite Möglichkeit, um Erträge zu realisieren, besteht darin, seine erworbenen Anteile zu einem höheren Kurs zu verkaufen.

Rechte des Aktionärs

Mit dem Kauf von Unternehmensanteilen werden dem Aktionär verschiedene Rechte zugesprochen:

- Recht auf Teilnahme an der jährlichen Hauptversammlung

- Rederecht auf der Hauptversammlung

- Stimmrecht auf der Hauptversammlung bei Fragen der Gewinnverwendung oder Entlastung von Vorstand und Aufsichtsrat

- Auskunftsrecht durch den Vorstand (Informationen zu allen relevanten Vorgängen)

- Bezugsrecht (Erwerb neuer Anteile zum Vorzugspreis bei einer Kapitalerhöhung)

- Recht auf anteiligen Liquidationserlös (bei Auflösung des Unternehmens)

Arten der Aktie

- Stammaktien: Hierbei handelt es sich um die am häufigsten verbreitete Form der Aktie. Die Eigentümer haben das Recht, an der jährlichen Hauptversammlung des Unternehmens teilzunehmen und bei Abstimmungen ihr Stimmrecht auszuüben.

- Vorzugsaktien: Diese Aktionäre werden bei der Ausschüttung der Dividende bevorzugt, indem sie eine höhere Zahlung erhalten. Dafür verzichten sie jedoch auf sämtliche Mitspracherechte und haben dementsprechend auch kein Stimmrecht bei der jährlichen Hauptversammlung.

- Namensaktien: Diese Form kommt in der Praxis nur sehr selten vor. Bei Namensaktien ist dem Unternehmen der Name des Anteilseigners bekannt, da dieser ins Aktionärsregister eingetragen wird. Versucht der Aktionär seine Anteile zu verkaufen, erfährt das Unternehmen davon und muss in Ausnahmefällen dem Verkauf zunächst zustimmen.

- Inhaberaktien: Inhaberaktien sind die gängige Form der Aktie. Dem Unternehmen sind die Namen der Anteilseigner nicht bekannt und sie können problemlos über die Börse verkauft werden.

- Nennwertaktien: Nennwertaktien lauten auf einen festen Geldbetrag, der die Höhe des Anteils am Grundkapital einer Aktiengesellschaft darstellt. Der Eigentumsanteil des einzelnen Investors ergibt sich dann als Summe der von ihm gehaltenen Nennwerte dividiert durch das Grundkapital der Gesellschaft. Besitzt ein Anleger beispielsweise 1000 Unternehmensanteile mit einem Nennwert von einem Euro und hat die Gesellschaft ein nominales Grundkapital von einer Millionen Euro, ergibt sich ein rechnerischer Anteil von 0,1 Prozent. Dem Aktionär gehören dann 0,1 Prozent des Unternehmens.

- Stückaktien: Stückaktien sind in Deutschland weiter verbreitet als Nennwertaktien. Sie repräsentieren einen bestimmten Anteil des in der Satzung festgelegten Grundkapitals. Dieser Anteil wird dabei nicht als Geldbetrag, sondern als Stückbeteiligung ausgewiesen. Bei einem Grundkapital von einer Million Euro und einer Million verfügbaren Aktien beträgt der Wert pro Stück 0,0001%. Auch hier hätte der Aktionär mit 1000 Aktien insgesamt einen Anteil von 1000* 0,0001% = 0,1%. Wirtschaftlich ergeben sich bei gleicher Ausgestaltung keine Unterschiede zwischen einer Nennwert- oder Stückaktie.

Handel mit Aktien

Um eine Aktie kaufen und verkaufen zu können, benötigt man zunächst ein Depot bei einer Bank oder einem Broker. Anschließend kann man entweder über den Namen des Unternehmens, die deutsche Wertpapierkennnummer (WKN) oder die internationale Wertpapierkennnummer (ISIN) nach den Unternehmensanteilen suchen und einen Kaufauftrag platzieren (Order).

Es gibt dabei verschiedene Ordertypen, abhängig davon, wie der Kauf ausgeführt werden kann. Bevor man eine Kauforder platziert, sollte man jedoch zunächst über die ausgewählten Unternehmen recherchieren und sich gegebenenfalls für eine Anlagestrategie entscheiden, mit der die individuellen Anlageziele erreicht werden können.

Um eine Prognose zur künftigen Entwicklung eines Unternehmens aufstellen zu können, werden in der Praxis verschiedene Finanzkennzahlen des Unternehmens betrachtet. Des Weiteren lohnt es sich, vor dem Kauf die Einschätzung von Börsenexperten und Analysten zu Rate zu ziehen. Diese betrachten nicht den aktuellen Marktwert des Unternehmens, sondern versuchen einen „fairen“ Wert zu bestimmen, der den tatsächlichen Buchwerten näher kommt.

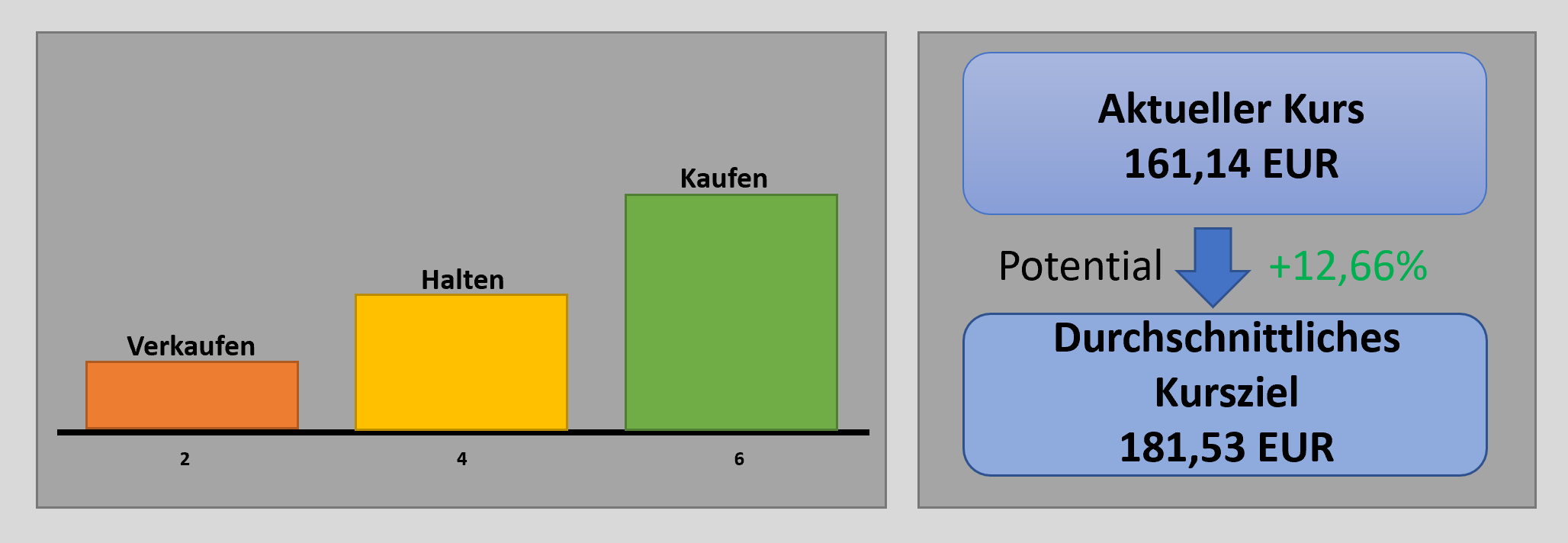

Anschließend geben sie eine Empfehlung darüber ab, ob man Anteile des Unternehmens kaufen, halten oder verkaufen sollte. Die Prognosen der Experten lassen sich auf Finanzportalen wie beispielsweise Onvista im Bereich „Analyzer“ einsehen.

Experteneinstufungen vermitteln euch ein Bild darüber, wie sich ein Unternehmen in der Zukunft entwickeln könnte.

Hat man seinen Kaufauftrag platziert, werden über digitale Orderbücher von elektronischen Handelssystemen (zum Beispiel Xetra) die aufgegebenen Kaufs- und Verkaufsangebote miteinander verglichen. Anschließend wird der Preis ermittelt, zu dem die meisten Aufträge ausgeführt werden können. Dieser ermittelte Preis bildet den Aktienkurs des Unternehmens ab.

Gerade für Anfänger ist es ratsam, zunächst nur während der Handelszeiten von Referenzbörsen wie Xetra Kaufs- und Verkaufsaufträge zu platzieren. Der Handel über Xetra ist von Montag bis Freitag von 9:00 bis 17:30 möglich. Der sogenannte OTC-Handel (Over the Counter – „Über den Tresen“) ist auch außerhalb der regulären Öffnungszeiten möglich. Hier findet der Handel direkt zwischen Käufer und Verkäufer statt.

Der Nachteil ist jedoch, dass der Handel keiner Börsenaufsicht unterliegt und die Kurse der angebotenen Finanztitel sich nicht an den Kursen der Referenzbörsen orientieren müssen. Es kann also sein, dass der Handel dadurch erheblich teurer wird und nicht mehr den üblichen Marktpreisen entspricht.

Risiken von Aktien

Es ist wichtig zu verstehen, dass beim Handel mit Aktien immer auch ein hohes Verlustrisiko besteht. Kommt es zu einer Insolvenz des Unternehmens, geht der Wert der erworbenen Anteile gegen null. Außerdem können auch Unternehmen mit guten Zukunftsaussichten Opfer von bestimmten Umweltrisiken werden, auf die sie keinen Einfluss haben. So erlitt beispielsweise die gesamte Tourismusbranche aufgrund der Corona-Pandemie hohe Verluste.

DIe Kurse werden zudem in hohem Maße von Erwartungen beeinflusst. Kommen Gerüchte über etwaige Probleme beim Unternehmen auf, sinkt häufig der Börsenkurs unabhängig davon, wie stichhaltig diese Gerüchte sind. Außerdem spielt die Psychologie eine große Rolle an den Finanzmärkten. Fällt der Börsenkurs eines Unternehmens, setzen häufig Panikverkäufe ein, die diesen weiter einbrechen lassen.

Das Verlustrisiko kann durch Techniken wie Anlagestrategien, der Analyse von Finanzkennzahlen oder den Prognosen von Börsenexperten zwar reduziert, aber nie ganz vermieden werden. Daher würden wir die Geldanlage in einzelne Aktien nicht für Anleger empfehlen, die noch keine oder nur wenig Erfahrung mit den Finanzmärkten und der Geldanlage gemacht haben.

Diese Anleger können jedoch über Fonds oder ETFs trotzdem in Aktien investieren und gleichzeitig ihr Verlustrisiko begrenzen. Dadurch, dass Fonds und ETFs in eine Vielzahl von Aktien und andere Wertpapiere investieren, deren Renditen unterschiedlich verlaufen, wird es deutlich unwahrscheinlicher, dass alle Unternehmen gleichzeitig Verluste erleiden oder es zu einem Totalausfall kommt. Dieses Verlagern des Risikos auf eine Vielzahl unkorrelierter Wertpapiere wird auch als Diversifikation bezeichnet.

Investiert ihr euer Vermögen in verschiedene Geldanlagen, könnt ihr dadurch euer Verlustrisiko senken.

Vor- und Nachteile der Aktie

Vorteile:

- Hohe Renditechancen, insbesondere bei einem langfristigen Anlagehorizont. Kaufte man beispielsweise vor 10 Jahren Aktien von Google, Microsoft oder Apple, erzielte man bisher Kursgewinne von über 1000%. Aufgrund des derzeit niedrigen Zinsumfelds lassen sich derart hohe Renditen mit Sparanlagen nicht mal annähernd erzielen. Aktien sind daher sehr gut für die langfristige Geldanlage, zum Beispiel im Rahmen der Altersvorsorge, geeignet.

- Über die jährlichen Dividenden kann man Erträge erzielen, ohne seine Anteile verkaufen zu müssen. Gerade bei einer Dividendenstrategie lassen sich so bereits Ausschüttungen von circa 5% im Jahr erzielen, ohne dass mögliche Kursgewinne eingerechnet wurden.

- Als Aktionär hat man gewisse Rechte und kann verschiedene Entscheidungen des Unternehmens in kleinen Maßen mitbestimmen. Auch wenn der Einfluss von Kleinaktionären begrenzt ist, werden diese dennoch zur jährlichen Hauptversammlung eingeladen, haben die Möglichkeit, den Vorstand zur Strategie des Unternehmens zu befragen und können ihr Stimmrecht bei der Frage der Gewinnverwendung geltend machen.

- Es gibt eine große Auswahl an Unternehmen, deren Anteile erworben werden können. Liegt der eigene Fokus beispielsweise auf Nachhaltigkeit, kann man ausschließlich in Unternehmen investieren, die in speziellen Nachhaltigkeitsindizes gelistet sind. Zudem sind Aktiengesellschaften in ihren verschiedenen Formen und Ausprägungen auf der ganzen Welt vertreten. So kann das eigene Aktienportfolio mit verschiedenen internationalen Unternehmen erstellt werden.

- Aktien sind äußerst liquide. Das bedeutet, dass man sie in Notfällen schnell veräußern und zu Bargeld machen kann. Dabei besteht jedoch das Risiko, dass man die Aktien zu einem ungünstigen Zeitpunkt veräußert und eventuelle Verluste realisieren muss.

Nachteile:

- Beim Aktienhandel geht man ein hohes Risiko ein. Gerade bei einem kurzen Anlagehorizont können Verluste eintreten. Aktienkurse unterliegen einer konstanten Schwankung, die auch als Volatilität bezeichnet wird. Je höher die Volatilität, also je größer die Ausschläge nach oben und unten ausfallen, desto höher ist auch das Risiko der Aktie. Daher sollten Anfänger im Umgang mit volatilen Aktien Vorsicht walten lassen oder diese vorerst meiden. Je länger man seine erworbenen Anteile hält, ohne diese zu verkaufen, desto geringer fällt der Einfluss der Volatilität aus. Bei einem Investment über 10 Jahre ist ein Verlust im ersten Jahr weniger relevant, solange die Aktie in den restlichen 9 Jahren steigt. Bei einem Ausstieg nach einem Jahr hätte sich das Investment in diesem Fall nicht gelohnt. Wir empfehlen daher, ausschließlich Geld anzulegen, dass gerade nicht für andere Zwecke benötigt wird und auf das man im Zweifel verzichten kann. Es lohnt sich jedoch so früh wie möglich mit der Geldanlage anzufangen, um einerseits von den hohen Renditechancen zu profitieren und andererseits den Einfluss von Schwankungen gering zu halten.

- Im Gegensatz zu bestimmten Spar- und Termineinlagen besteht bei Aktien keine Einlagensicherung. Bei Insolvenz des Unternehmens ist es also möglich, seine gesamte Investition zu verlieren.

- Erträge aus Kursgewinnen werden in Deutschland besteuert. Neben der Abgeltungssteuer fallen in Deutschland ebenfalls die Kirchensteuer und der Solidaritätszuschlag an. Es ist jedoch möglich, seine Gewinne mit Verlusten zu verrechnen, um so den zu versteuernden Betrag zu senken.d